2015年11月18日、埼玉司法書士会東松山支部の研修で「家族信託」をテーマにお話をさせて頂きました。

高齢化社会において認知症にかかる方の数が増えています。

認知症になり判断能力がなくなると、定期預金を解約することや、不動産を売ることができなくなります。

そこで、成年後見制度を利用することになるのですが、成年後見制度にはデメリットもあります。

大きなデメリットとしては、成年後見制度はご本人の財産をご本人のために守ることを目的とした制度ですので、相続税対策や積極的な資産運用ができなくなります。

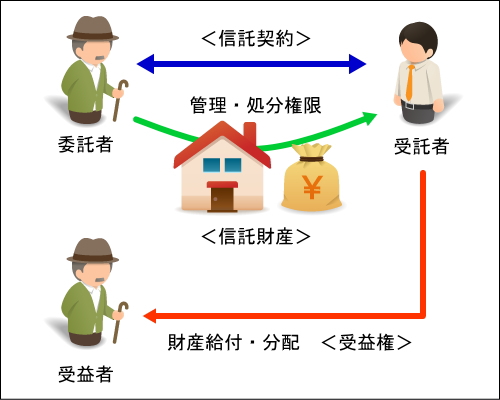

しかし、認知症になる前に家族信託を組んで、財産を信頼できる家族に託しておけば、これらの問題を解消できます。

不動産やお金を、子に信託しておくのです。

信託の目的を「資産の有効活用や円満な承継」としておけば、財産を託された子は、その目的に沿って財産を管理・運用していくことになります。

そして、財産を託した人が認知症になって判断能力がなくなったとしても、財産を託された子は当初の目的に沿って、相続税対策や積極的な資産運用を継続することができるのです。

この点が家族信託の大きなメリットと言えます。

もう一つの家族信託の大きなメリットは、2次相続以降の財産を承継者を指定できるということです。

通常の遺言の制度では、財産を上げる人を指定できるのは一代限りとなります。

「自分が亡くなったら息子に財産を相続させる。息子が亡くなったら○○に財産を相続させる」などの様に、2次相続以降の承継者の指定はできません。

しかし、家族信託であれば受益権を取得する人を順次指定していくという形で、2次相続以降の財産の承継者を指定することが可能となります。

以上2点が家族信託の大きなメリットですので、現時点で認知症になってしまうと相続税対策などの観点から困る人、2次相続以降の財産の承継者を指定したい人は、家族信託を検討した方が良いと思われます。